「産業の深さ」国内材料代替:半導体材料と新しいディスプレイ材料会社の概要

1.半導体材料

1半導体:5Gのメリット、業界の回復

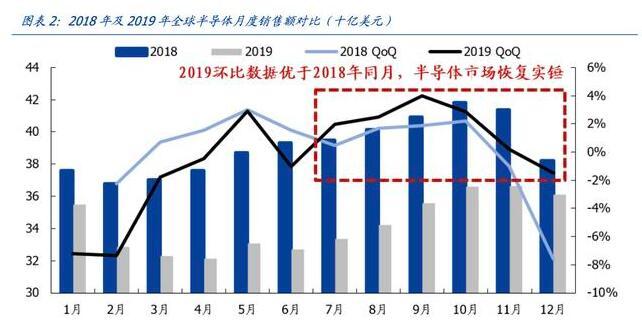

American Semiconductor Industry Associationの統計によると、世界の半導体の売上高は、2001年の1,472億5,000万米ドルから、2019年の4,110億米ドルへと年々増加していることがわかります。2019年の世界の半導体売上高のわずかな減少は、主に世界的な貿易環境の逼迫と17H2以降の半導体の最も重要な下流の家電市場の弱さによるものでしたが、19H2には、 5G時代の活力。

2018年12月以降、半導体の月間売上高は2019年5月/ 6月まで減少を続けました。しかし、6月以降、世界の半導体売上高は回復傾向を示しており、四半期ごとのデータは2018年の同じ月よりも大幅に改善されています。

2018年12月以降、半導体の月間売上高は2019年5月/ 6月まで減少を続けました。しかし、6月以降、世界の半導体売上高は回復傾向を示しており、四半期ごとのデータは2018年の同じ月よりも大幅に改善されています。

2半導体材料:市場は活況を呈しており、継続的に成長しています

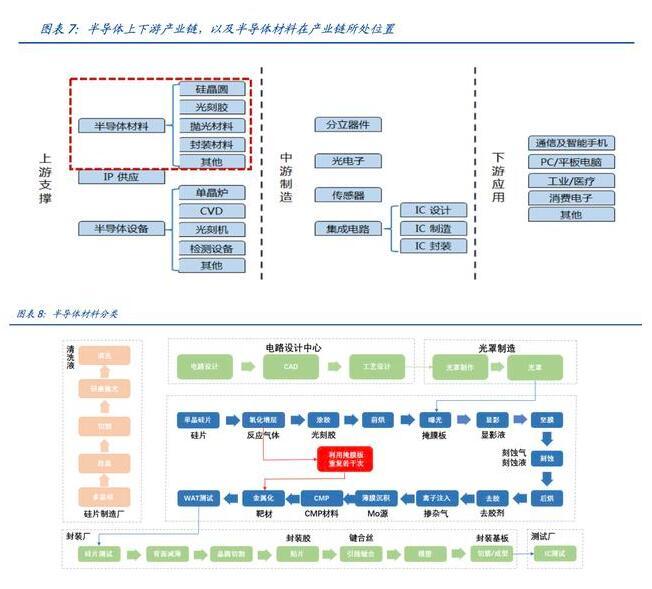

半导体产业呈现技术密集、资本密集及和产集群的特点。半导体核心产业链包括半导体产品的IC设计、IC制造和IC封测。目前已经形成EDA工具、IP供应商、IC设计、Foundry厂、封测厂的高效稳定的深度分工模式。目前全球半导体正在经历从中国台湾向中国大陆的第三次产业转移,历史上看,前两次的行业转移分别发生在20世纪80年代和20世纪90年代末,分别从美国本土到日本和美日向韩国、中国台湾的转移。目前我们已经看到设计、制造、设备等半导体环节已经逐步的向中国转移。

在半导体原材料领域,集成电路技术发展到微纳电子制造的物理极限,单独依靠特征尺寸缩小已不足以实现技术发展目标。新材料的引入以及相应的新材料技术与微纳制造技术相结合共同推动着集成电路不断发展。集成电路制造工艺用到元素已经从12种增加到61种。伴随微纳制造工艺不断发展,对材料的纯度,纳米精度尺寸控制、材料的功能性等都提出了严苛的需求。

简单来看,半导体制造所需要的材料主要分布在一下四步之中:

-

1.掺杂/热处理:溅射靶材,湿法化学品、化学气体,CMP抛光垫和抛光液;

-

2.蚀刻/清洁:掩模/光罩,溅射靶材,CMP抛光垫和抛光液;

-

3.沉积:化学气体,CMP抛光垫和抛光液;

-

4.光刻:掩模/光罩、光刻胶、光刻胶显影液、熔剂、剥离剂。

与半导体全球市场相之匹配的,全球半导体材料的销售额也在同步增长,至2018年全球半导体材料销售额达到519.4亿美元,创下历史新高。销售增速10.65%,创下了自2011年以来的新高;近年来,中国大陆半导体材料的销售额保持稳步增长,增速方面一直领先全球增速。

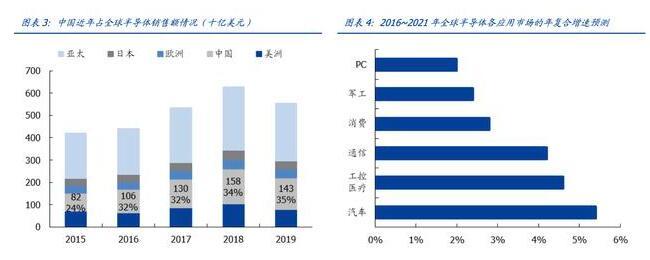

3 中国需求巨大,国产替代揭开序幕

全球半导体材料市场回暖。经历了2015-2016连续两年产业规模下滑后,2017年和2018年半导体材料市场回复增长,产业规模达约520亿美金。以地域结构来看,全球所有地区半导体材料市场规模均实现了不同程度的增长,但是其中中国大陆的增速领先。产业持续东移,中国大陆增速第一。从占比来看,半导体材料市场中,中国台湾依然是半导体材料消耗最大的地区,全球占比22.04%。中国大陆占比19%排名全球第三,略低于19.8%的韩国。然而中国大陆占比已实现连续十年稳定提升,从2006年占全球比重11%,到2018年占比19%。产业东移趋势明显。

3 中国需求巨大,国产替代揭开序幕

全球半导体材料市场回暖。经历了2015-2016连续两年产业规模下滑后,2017年和2018年半导体材料市场回复增长,产业规模达约520亿美金。以地域结构来看,全球所有地区半导体材料市场规模均实现了不同程度的增长,但是其中中国大陆的增速领先。产业持续东移,中国大陆增速第一。从占比来看,半导体材料市场中,中国台湾依然是半导体材料消耗最大的地区,全球占比22.04%。中国大陆占比19%排名全球第三,略低于19.8%的韩国。然而中国大陆占比已实现连续十年稳定提升,从2006年占全球比重11%,到2018年占比19%。产业东移趋势明显。

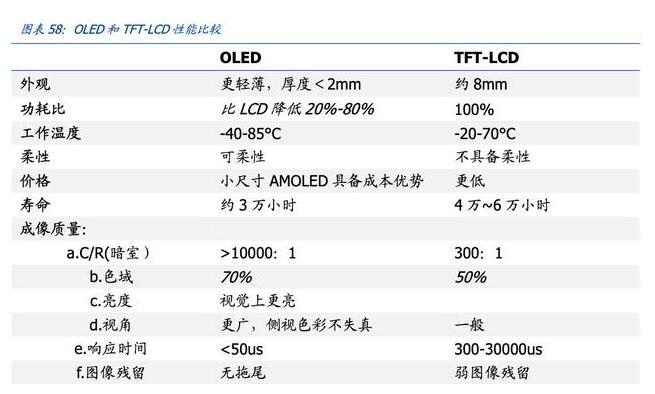

AMOLED已成为现阶段主流OLED技术。根据驱动方式不同,OLED可分为主要应用于小尺寸的被动式无源驱动PMOLED,以及可应用于中大尺寸的主动式无源驱动AMOLED,其中AMOLED使用TFT阵列来控制OLED像素,实用性更强,已成为主流OLED技术。与LCD相比,AMOLED有轻薄、响应速度快、高对比度、色彩逼真和柔性显示等优点。

AMOLEDの表示分野への応用傾向は中小サイズから大サイズまで、スマートフォンからタブレット、PCからTV、自動車、ウェアラブルなどの新型端末機器へと広がり、市場の見通しは広い。下流市場を見ると、2017年の世界のAMOLED出荷量は4億4600万元で、スマートフォンやウェアラブルデバイスに適用される新型半導体ハイエンドタッチフレキシブルディスプレイは依然として最も主要な市場であり、出荷量の95%以上を占めている。うちスマートフォン出荷台数は90%を占めている。IHSは2018年のAMOLED出荷量をさらに36%増の6億6000万元と試算している。OLED TV、ペン電気、ヘッドマウント装置は今後3年間の高速成長の場所であり、2017-2021年の3者CAGRはそれぞれ50%、47%、43%と予想されている。このおかげで、今後3年間のAMOLED総出荷量はCAGR ~ 18.6%となった。

2、大陸部のOLED生産能力が世界に占める割合は絶えず上昇し、新生産能力の放出が出荷量の向上を牽引している

2018年のパネル業界の景気は上昇段階にあり、メーカーは集中的に投資して生産能力を拡大した。高世代TFT-LCDパネルに続いて、AMOLEDを代表とする新型表示パネル投資がピークに入り、2018年のOLED/LCD及び関連建設ライン投資は総計7000億を超え、そのうちOLED投資規模は2000億近くに達した。大陸部のディスプレイパネル生産ラインへの投資が活発になったおかげで、AMOLEDの生産能力規模は急速に拡大した。現在、大陸部では6世代フレキシブルOLEDパネルの生産ラインしかなく、中国大陸部ではすでに生産が開始されており、建設中の数量を合わせると13本に達しているほか、深圳柔宇の6世代ラインもある。現在、大陸部のフレキシブルAMOLEDの総投資規模は6000億元を超え、そのうち京東方一家の総投資額は1615億元に達している。2015年末には、生産開始と建設中の生産ラインの数字は4本と6本にすぎなかった。政府資金の流入が加速し、「技術+製品+産業チェーン」の配置をスタートさせる。ヴィノを例にとると、3 Q 18までに、会社が年初から報告期期末までに当期損益に計上した政府補助金は8億5600万元に達した。12月19日にヴィノは再公告を出し、さらに政府補助金を獲得した項目は計6項目で、取得、購入、建設またはその他の方法で長期資産を形成するための政府補助総額人民元20万2000元に属し、収益に関連する政府補助総額は人民元55857.4812万元である。

3、超高品位ビデオの牽引需要、大型LCDは値上げ周期を迎える

超高精細応用の勢いが高まり、4 Kの普及が加速し、8 Kの発展が急速に進んでいる。2019年3月1日、工業・情報化部などの3部門は『超高精細ビデオ産業発展行動計画(2019-2022年)』(後に『計画』)を印刷・配布し、超高精細ビデオ産業の発展を加速させ、超高精細ビデオ産業クラスターの建設を加速させ、産業生態系を整備し、『計画』は、2020年の4 Kテレビ販売台数が総テレビ販売台数の40%、2022年の4 Kテレビ全面普及、8 Kテレビ販売台数が総テレビ販売台数の5%を占めることを提案した。2018年、世界の4 K超ハイビジョンテレビ出荷台数は9851万台に達し、5年のCAGRは126%だった。2018年の中国の超高精細テレビの出荷台数は前年同期比11%増の3210万台に達し、浸透率は67%に達し、世界水準の45.5%を上回った。2021年の浸透率は74%に上昇する見込みだ。より先進的な8 Kディスプレイ技術の発展はさらに急速で、群智コンサルティングのデータによると、2019年の世界8 Kテレビ出荷台数は約20万台に増加し、浸透率は0.1%にとどまった。2020年の世界8 Kパネル市場規模は2019年をベースに倍増する見通しだが、2022年の世界8 Kテレビパネル規模は700万台を超え、浸透率は2.7%に上昇する見込みだ。

4、有機発光材料:海外の高度独占、国内企業の代替力

OLED材料は主に発光材料と基礎材料の2つの部分を含み、合計でOLEDスクリーンの材料コストの約30%を占めている。発光材料はOLEDパネルの核心構成部分であり、OLED発光材料は主に赤色光主体/ゲスト材料、緑色光主体/ゲスト材料、青色光主体/ゲスト材料などを含み、OLED産業チェーンの中で技術障壁が最も高い分野であり、その市場競争が小さく、粗金利が高く、技術障壁は主に特許と良率に表れている。OLED基礎材料は主に電子輸送層ETL、電子注入層EIL、正孔注入層HIL、正孔輸送層HTL、正孔障壁層HBL、電子障壁層EBLなどを含み、有機発光層材料と輸送層材料はOLEDの重要材料である。

OLEDに採用されている発光材料は有機材料である。有機材料によって、さらに小分子有機材料と高分子有機材料に分けることができ、その中で高分子有機材料は一般的にインクジェット印刷の方式で成膜し、小分子有機材料は一般的に蒸着の方式で薄膜蒸着を行う。現在の量産技術はすべて低分子蒸着方式を採用してOLEDディスプレイを作製し、最終的に作製されたOLEDデバイスは多層に積層されている。

OFweek産業研究院のデータによると、2017年の世界OLED材料市場規模は8億5600万ドルで、前年同期比61%増加した。そのうち発光材料市場規模は4億4000万ドル、2018年の世界OLED材料市場規模は約11億5600万ドル、DSCCの予測によると、2022年の世界OLED材料市場規模は20億4000万ドルに達し、そのうちテレビ用OLED材料。

5、PIフィルム:フレキシブルOLED領域における最も重要な表示材料

ポリイミド(PI)とは、主鎖にイミド環(−CO−NH−CO−)を含むポリマーの一種で、分子構造が非常に安定しており、高弾性率、高強度、耐高低温、軽量、難燃などの特性を有し、エンジニアリングプラスチック、繊維、複合材料、フィルム、発泡プラスチックなどの形態を作ることができる。ポリイミド性能が優れているため、FPC、絶縁材料、OLED、黒鉛放熱シート、電池などの分野に応用できる。

6、偏光板:受益パネルの生産能力投入及び大型傾向、輸入代替空間が大きい

偏光板はすべて偏光板と呼ばれ、特定の光束の偏光方向を制御することができる。自然光は偏光板を通過すると、振動方向が偏光板透過軸に垂直な光が吸収され、透過光は振動方向が偏光板透過軸に平行な偏光のみを残す。

現在、世界の偏光板生産企業は主に日本、韓国、中国台湾と中国大陸に集中しており、国内投資規模の増加に伴い、近年、中国大陸の生産能力が世界の生産能力に占める割合は年々上昇している。韓国の主要会社はLG化学、三星SDI、日本の主要会社は日東電工、住友化学、三立子などがあり、中国台湾の主要会社は奇美材料と明基材料を含み、大陸地区の主要会社は三利譜、盛波光電などがある。偏光板業界は生産技術、人材、資金に対する要求が高く、顧客認証の面で高い障壁を持っているため、現在、世界の偏光板の生産は依然として高度な集中状態を呈しており、韓国LG、日本日東電工、住友化学の3社は世界の60 ~ 70%の市場シェアを占めている。2018年の世界の偏光板生産能力規模は約7億2700万平方メートルで、世界市場規模は123億1000万ドルだった。下流パネル業界の急速な発展に伴い、国内偏光板メーカーは積極的に研究開発への投入と生産能力の拡張を強化し、2018年までに国内市場規模は42億ドルに達し、世界の34.1%を占め、2020年までに国内偏光板市場規模は53.2億元に達する見込みだ。

7、PMMA:ハイエンド需要の増加が光学級PMMA放射量を牽引

ポリメタクリル酸メチル(PMMA)は、通称有機ガラス、アクリルなどと呼ばれ、MMAモノマーと少量のアクリル酸エステル類を共重合した非結晶性プラスチックであり、良好な透明性、光学特性、耐候性、耐薬品性、耐衝撃性、美観性などの特性を持ち、「プラスチックの女王」と呼ばれる高級材料であり、製品にはモールドプラスチック、押出板及び鋳造板が含まれる。

我が国は1970年代からPMMAペレットを小規模に生産し始め、1980年代末に黒竜江龍新化学工業有限公司は米国ポリマー技術会社(PTI)から溶液法で生産した1.2万t/aのモールドプラスチック装置を導入し、射出型と押出型など多種の品種がある。2003年と2004年には南通麗陽化学公司と上海泾奇高分子有限公司の2セットの装置を相次いで生産した。PMMAの需要が急速に増加していることを受けて、海外企業も国内に投資して工場を建設し始め、2006年と2008年には台湾の奇美とドイツの勝創の装置が次々と生産された。双象株式は2012年に超募集資金投資で8万トンの光学級PMMAプロジェクトを建設することを公告し、国内初の光学級PMMAを規模化生産する内資企業となる。

8、COP膜:将来的にTAC膜の代替が期待される

現在、市場で偏光板原材料の多くは依然としてTACフィルムをPVAフィルムの保護層として採用しているが、TACフィルム市場は主に2社の日商Fujifilm(富士写真)とKonica(コニカ)が独占しているため、2社の日系企業は合計で世界のTAC生産能力の75%を占めている。また、技術面から見ると、TACフィルムの厚さが低下すると、力学性能が悪くなり、TACフィルムの光弾性係数が悪くなり、ディスプレイが力を受けるとパターンの変化が大きくなり、またOpen Cell販売方式の割合が向上するにつれて、偏光板がより低い収縮性とより長い時間の耐久性を備える必要があるため、非TACフィルムの割合が徐々に向上している。HISデータによると、2017年の非TAC膜偏光板の割合は約28%で、2021年の非TAC保護膜の割合は41%に上昇する見通しだ。現在市場で量産されている非TAC保護フィルムにはPMMA、PET、COPフィルムなどの材料があり、特定の光学効果を実現し、コストを下げ、製品の信頼性を高めるために、非TACフィルムの新型保護フィルムは将来の重要な発展方向であり、さらにOLEDが5 G携帯電話などの大電力電子部品の浸透率を絶えず向上させるにつれて、スクリーンに対する耐熱性と防水性の要求もより高く、COPフィルムの光透過率はTACフィルムと同等であるが、機械性、耐温度性、耐候性がTAC膜をはるかに超え、将来的にTAC膜に代わる可能性が最も高い材料である。

三、国産半導体代替材料のまとめ

1 )興森科技:プロジェクトの落地、興森ホールディングス、IC搭載板の生産拡大に力を入れる

会社は産業基金、科学都市落地IC搭載板の生産拡大プロジェクトと協力し、興科半導体は登録資金10億元を予定し、2021年から2023年までにそれぞれ単一年度純利益-0.79、-0.43、0.97億元を達成することを約束し、工場の建物と関連施設は科学都市が建設した。興森科技は興科半導体を間接的に持株化し、合計51%の株式を保有しており、後期に子会社に対して実現し、表に示すことができる。積極的に助力IC搭載板を拡張し、2021年に生産能力の大拡張を初歩的に実現する。今回の興科半導体は1期で約5万平方メートルの月産能力を備える見通しだ。また、この新生産能力も2021年には徐々に操業を開始して収益を実現する予定だ。巨額の資金を排斥して生産能力を拡大し、爆発の基礎を築く。現在、中国国内でウェハ工場を新設する計画で、後期にすべて生産を開始すれば、毎月約100万枚のウェハを追加で貢献し、少なくとも約60万平方メートルの年間生産能力を追加することに対応する。中国地区のIC搭載板市場規模は383億元で、1200万平米の年間生産能力に対応する。半導体市場のサイクル向上と現在の国産代替需要の強さに伴い、興森科技の強力な拡張はIC基板業界のさらなる国産化を牽引し、同様に会社の高速発展の新しい通路への進出を助けることができる。

2)鼎龍株式:伝統的な消耗品業務は着実に増加し、電子新材料の放出は目前に迫っている

全産業チェーンの運営モデルは国内の汎用消耗品の先導口を構築する。印刷コピーの汎用消耗品産業は伝統的なコア本業として、全産業チェーンの運営を発展構想としている。ここ数年来、会社はトナーを核心一環として買収合併を通じて産業チェーンの上下流を通じて、印刷消耗品産業で現在すでに鼎龍株式、仏来ストーンなどの化学トナー生産企業、珠海名図、超俊科学技術などのトナー生産企業と旗捷科学技術などの印刷消耗品チップ企業を持ち、トナー、チップ、トナードラムなどの印刷消耗品の核心分野をカバーしている。最近、同社は北海績迅を買収し、インクカートリッジ事業の空白を埋める予定だ。全産業チェーンの運営モデルの下で、会社が上下流製品の販売連動を実現することを確保し、それによって消耗品業務の安定成長を保障した。CMP市場の独占性が強く、会社は輸入代替を実現しており、放量後は鼎龍の再建に相当する。現在、世界の研磨液市場はカボット、デュポン、Fujimiなどのメーカーに集中しており、研磨パッド市場は陶氏、カボット、3 Mに占有されている。国産研磨パッドと研磨液は主にローエンド市場に応用され、ハイエンド応用は依然として外資に独占されている(チップ用はほとんどすべて輸入に依存している)。CMP研磨用消耗品の世界市場空間は百億元以上で、会社は放量後に5%のシェアを占めても、独占による高利益を考慮すると、再建の鼎龍に相当する。現在、CMP業務は順調に進展し、子会社の鼎匯微電子は国有大手投資会社の資本参加を獲得し、02特定項目連合承諾書単位となり、製品の下流認証は順調に進展し、2019年上半期に12寸顧客の最初の注文を獲得した。PIスラリーは下流応用に合わせて開発され、順調に進んでいる。同社は国内初であり、現在唯一のフレキシブルOLED表示基板材料PIスラリーの量産を実現し、国内初の製品をパネルメーカーG 6世代ラインでの全プロセス検証、オンラインテストに合格した企業である。また、国内のコアパネルメーカーと緊密なコミュニケーションを維持し、サンプルテスト、検証、評価を全面的に展開している。会社はすでに年間300トンのフレキシブル表示基板用PIスラリーの生産能力を形成し、現在年間1000トンのフレキシブル表示基板用PIスラリーの生産プロジェクトを推進している。PIスラリーはフレキシブルOLEDパネルの重要な材料であり、国内の年間需要量は5000トン前後と予想され、現在の200万/トンに基づいて計算すると、市場空間は100億に達する。

3)晶瑞株式:拡張は継続的に行われ、顧客の良質で安定している

広東省は半導体業界の発展を支援する政策を打ち出し、財政支援に力を入れ、電子材料株に利益をもたらす。年産9万トンの生産能力を有する電子級硫酸の拡張が持続的に推進されている、長江マイクロエレクトロニクス材料産業基金と協力し、潜江市に15億マイクロエレクトロニクス材料プロジェクトを設立するとともに、JSR、三菱化学、丸紅、台湾華立など国内外のリーディングカンパニーを積極的に導入する。眉山は年間8万7000トンの光電表示材料を建設し、市場シェアをさらに拡大している。会社は引き続き良質な顧客を導入し、一部は重要な供給注文を取得している。同社はすでに中芯国際、華虹、合肥叡力、士蘭微を含む安定した顧客を蓄積しており、LED業界には三安光電、華燦光電などが含まれる。フォトレジスト拳製品i線フォトレジストは中芯国際天津、揚傑科技、福順微電子への供給注文を取得した、KrFレジストは中間試験を完了した。湿式電子化学品分野の技術は持続的に突破し、高純度試薬の電子級過酸化水素水は技術的に突破を実現し、純度はG 5レベルに達し、すでに華虹、方正半導体に供給され、超純度試薬の国産化に拍車をかけている。リチウム電池接着剤の主な顧客には、比亜迪、力神、CATL、光宇などの龍頭電池工場が含まれている。

4)万潤株式:著しく過小評価された材料大手、会社が「中国のUDC」になることを期待

同社は国内の小分子有機合成分野のリーディングカンパニーであり、現在ゼオライト事業は排ガス処理のリーディングカンパニーである荘信万豊の供給として、今後3年間で毎年1.5-2億の純利益が増加し、急速な成長段階にあることが期待されている。同時にOLED完成品材料、緑光材料、正孔材料も更なる突破を実現する見込みがあり、多国籍企業のOLED材料の封鎖を打破して国内初の自主知的財産権の材料サプライヤーとなり、「中国のUDC」となる。九目は急速に成長して全世界のOLED昇華前の核心サプライヤーとなり、三月光電は自主革新によりOLED昇華後の材料を突破する見込みがある:OLED材料はOLED産業チェーンの中で現在最も収益力が強い一環であり、同時に全世界のOLED浸透率の急速な向上の恩恵を十分に受けている。当社はOLED業界の展望的な配置は10年を超え、その中の九目化学は現在すでに国内最大のOLED昇華前材料サプライヤーとなり、世界の80%の下流顧客をカバーし、製品は三星システムなどの主流メーカーの認可を得て、毎年50%以上の急速な成長中にある。同時に、九目はこれまでに株式改革を完了し、将来的には単独上場の予想が強まっている。また、同社傘下の3月光電(株式の83%)はOLED昇華後の材料市場を深く耕し、世界のOLED昇華後の市場空間は巨大で収益力が強く(世界で約140億〜150億以上、純金利は一般的に40%以上)、特許障壁は高い。3月光電は現在300件近くの発明特許を蓄積しており、当社の産業における検証によると、当社は光学整合層(CPL層)、電子バリア層、正孔層、TADF緑光材料の上に深い蓄積を持っており、その中の一部の製品はすでに放電量検証期に入り、国内初の自主知的財産権の昇華後材料サプライヤーになる見込みであり、3月光電が将来中国のUDCになることをしっかりと期待している。国六新基準が公布され、ゼオライト市場の増量需要を十分に受益した:現在、自動車排ガス処理におけるゼオライトの需要は主に北米及び欧州に集中し、総需要量は1.2万トンを超え、国六基準が公布される前に国内のゼオライト需要は少なかったため、排出基準の向上はゼオライト分子篩の新規需要をもたらす見込みである。私たちは18年の国内ディーゼル車の数量に基づいて計算して、国内のゼオライトモレキュラーシーブの総需要量は約7000トンから8000トン前後であると予想している。同社は現在、世界の自動車排ガス処理のトップである荘信万豊の主要サプライヤーとなっている。自動車排ガス処理のほか、ゼオライトモレキュラーシーブは煙道ガスの品切れ、VOCs処理、製油触媒などの分野においても広い市場空間を有しており、生産能力が徐々に放出されることで業績は急速に増加する見込みである。

5)南大光電:フォトレジスト分野の新星、MO源シリーズの持続的な助力光電材料の国産代替

レジスト分野に進出し、ミドル・ハイエンド半導体用ArFレジストの生産に力を入れ、193 nmレジストはすでに25トンの年間生産量を実現している。2019年に寧波で6億総投資を計画し、先進的なフォトレジスト材料及び関連材料の規模化生産を行い、集積回路業界で一席を占めている。MOソースシリーズの製品は国内市場シェアが6割以上を占め、半導体照明、情報通信、宇宙飛行などの分野で極めて強い競争力を持ち、国内輸入の代替を実現しただけでなく、欧米・アジア太平洋にも輸出され、世界市場シェアは約15%だった。会社はすでにOsram、LG、ソウル半導体、結晶光電、広ガリウム光電、三安光電、士蘭明芯、華燦光電などの良質な顧客を蓄積している。2019年に山東飛源ガス有限公司の株式58%を取得し、関連製品の高純度リン酸、砒素の純度はすでに6 Nレベルに達し、フッ素系電子ガス市場を強力に配置し、IC業界で先手を打ち続けている。

6)深南回路:蛇口の恒強、持続的な突破

受益5 Gインフラ整備の推進、PCB下流市場、需要が旺盛である。深南回路はリードするバックプレート、高速多層板などの各種の中・ハイエンドPCB加工技術を持ち、速度、密度、周波数、信頼性に優位性を備え、強力な配置通信、航空宇宙飛行、工業制御医療などの分野を持っている。2019年の業績は予想を上回り、2020年の受注は放出され、南通の第1期の生産は所定の位置に投入され、南通の第2期は運営を開始し、生産能力は持続的に坂を登り、収入は着実に増加し、成長の論理ははっきりしている。IC基板の国産代替傾向が強く、同社は独自にパッケージ基板の生産技術と技術を開発し、ハイエンドスマートフォンに応用されたシリコンマイクマイコン電気システムパッケージ基板の世界市場占有率は3割を超えた。無錫工場はすでに試験生産を実行し、安定した技術と顧客の備蓄に頼って、新生産ラインの成長空間は大きく、将来の利益貢献のために基礎を築くことができる。ウエハ工場の生産能力の拡充、IC基板市場の需要の牽引、20 H 2は単月の黒字転換を実現する見込みである。深南は60 w平方メートルの年間生産能力を拡大し、ストレージ分野を指すとともに、現在国内外の顧客が前期認証を通過している。icキャリアボードの登坂時間は従来のPCBより長いが、深南は過去のmems経験と顧客の蓄積のおかげで、急速に赤字貢献利益を実現する見込みだ。

7)昊華科技:5 G駆動、フッ素プラスチック及び電子ガス蛇口の高成長が期待できる

会社は国務院国家資本委員会直属の中国化学工業子会社である中国昊華傘下の12のハイエンド研究院の資産統合上場プラットフォームであり、12の研究院はいずれも豊富な国家級プロジェクトの経験と豊富な科学研究実力を備えており、その中には軍需産業業務、軍需産業航空、宇宙、航海分野を組み合わせた10の軍需産業業務がある。高性能フッ素プラスチックを主とする晨光院及びフッ素含有電子ガスを主とする黎明院は会社の収入に占める割合が最も大きい研究院であり、5 G建設、世界の電子産業の中国大陸への移転はそれに発展のチャンスをもたらすだろう。会社晨光院の主な製品は高性能フッ素プラスチックPTFEであり、その自主開発した高圧縮比PTFE分散樹脂は5 Gケーブルの組み合わせに成功し、輸入代替を実現した。この材料は原子爆弾「マンハッタン計画」における六フッ化ウラン装置の密封とライニング材料の処理に最初に使用され、化学的性質に優れている。PTFE絶縁ケーブルは高周波減衰が低い利点があり、優れた耐化学性能、耐候性に加え、現在5 Gケーブルに使用されている理想的な材料となり、会社は5 G建設の配当を享受することができる。会社黎明院の主な製品はフッ素含有電子ガスNF 3、SF 6であり、半導体集積回路、表示パネルのエッチングと洗浄に応用されている。近年、世界の集積回路、表示パネルの生産能力は絶えず中国に移転し、我が国の電子ガス需要の高速成長を牽引している。現在、我が国の電子ガス市場は主に外資系企業に独占されており、外資系ガスメーカーは約12%の市場シェアしか占めていない。会社は国有研究院の強大な研究開発能力と技術備蓄に頼って、すでに率先してこの分野で輸入代替を実現して、我が国の集積回路、表示パネル産業の発展がもたらしたチャンスを享受している。

8)聯瑞新材:シリコン微粉竜頭、半導体及び5 Gが業界を牽引して発展の好機を迎える

国内のシリコン微粉蛇口は、ハイエンド製品の独占を打破して輸入代替を実現することに成功した。当社は国内トップクラスのシリコン微粉メーカーであり、主な製品は結晶シリコン微粉、溶融シリコン微粉、球形シリコン微粉を含み、現在、角形シリコン微粉の生産能力は6万トン、球形シリコン微粉は7100トンを持っている。同社のシリコン微粉製品は銅被覆板、エポキシ樹脂封止材、電気絶縁材料、接着剤などの分野に成功した。同社は日本などの国の球形シリコン微粉の独占を打破し、輸入代替を実現し、5 G重点分野での製品の応用を実現した。現在、同社はすでに世界的な半導体封止材メーカーの住友電工、日立化成、松下電工、KCCグループ、ウォーリックエレクトロニクス、世界トップ10の銅被覆板企業である建滔グループ、生益科技、南アジアグループ、聯茂グループ、金安国紀、台燿科技、韓国斗山グループなどの企業と協力関係を構築し、同企業の合格材料サプライヤーとなっている。国内の5 Gと半導体の生産能力の拡大が上流のシリコン微粉需要を牽引している。5 G及び半導体業界はシリコン微粉に対する要求がより高く、下流はハイエンド製品に対する需要が増加し、下流の急速な発展はシリコン微粉の量と質に対してより高い要求を提出した。会社の株式募集書の予測によると、業界市場空間は2018年の68.75億元から2025年の208億元に大幅に増加する見込みだ。会社は業界のトップとして、ハイエンド製品の核心技術を掌握し、下流産業の拡張とグレードアップの過程で持続的に利益を得ることができる。会社は新しい角形シリコン微粉3万65万トン、球形シリコン微粉7200 tを募集し、需要の増加を効果的に満たすことができる。分析会社の顧客調達額は下流CCL調達金額の増加が比較的に速く、2020年に下流CCLリーディングカンパニーが生産を拡大し、シリコン微粉の需要増加を牽引すると同時に、高周波高速CCL生産能力の投入に伴い、シリコン微粉の価値量は持続的に向上することができる。備蓄品が徐々に放出され、下流市場の空間が開かれている。会社の研究開発能力の更なる増強、市場の更なる開拓に伴い、自動車電池モジュール、高出力電子部品などの応用に対する熱界面材料の需要の上昇に対して、適時に新製品アルミナ粉体材料を発売し、そして急速に新市場を開いた。同社のアルミナ粉末の販売収入は2016年の17.62万元から2018年の1974.93万元に増加し、アルミナ粉末は徐々に同社の収入増加の新たな原動力となっている。

9)ヤク科技:半導体への転換、伝統業務の着実な回復

5 GとIOTの発展の恩恵を受け、国産半導体業界の景気が上昇し、会社はチャンスをつかんでモデルチェンジし、集積回路中のウエハ製造及びパッケージ、平板LCD及びOLED表示などを積極的に配置し、半導体薄膜の堆積、エッチング、洗浄、封止などの核心部分をカバーし、そして積極的に新業務モデルを模索して高付加価値を高め、市場の需要を満たし、同時に自身の業務構造を改善する。同社は半導体業界の巨大な成長空間を狙って、華飛電子、成都科美特、江蘇先科(韓国UPE)を相次いで買収し、フッ素含有電子ガス、シリコン微粉、前駆体などのコア半導体材料分野に順調に進出した。その中でコメットと韓国UPEの経営業績は非常に優れており、会社の業績成長に助力している。同社はリードする深冷複合材料技術を持ち、航空、宇宙、航海分野のハイエンド装備製造需要に専門的なソリューションを提供し、LNG輸送船舶とLNG動力船舶用板材の市場シェアを絶えず拡大し、市場地位を強化している。江蘇省の化学工場の整備が徐々に完了するにつれて、同社の伝統的な業務、すなわちリン系難燃剤を主とするプラスチック助剤材料も回復し、世界の主要サプライヤーとして顧客により競争力のある製品とサービスを提供し続ける。

10)江豊電子:高純度金属材料は徐々に自給し、ターゲット材料市場の配置の改善を加速

スパッタリングターゲットは金属材料の純度に極めて高い要求があり、江豊が自主開発した金属材料の中で銅、アルミニウム、チタン、タンタルの純度は99.99%を超えている。2019年、同社は湖南省に超高純度難溶融金属粉末及び合金材料の製造基地を設立し、高純度金属材料の自給率をさらに保障した。半導体ターゲット全体の市場規模は1割にすぎず、同社は積極的に新製品類ターゲットを開拓し、「武漢江豊」を設立し、表示パネルモリブデンターゲットを対向生産し、建材、自動車、消費類電子用ターゲット製品に進出し、主な顧客は京東方、華星光電、深天馬などである。共創聯盈が保有するSilverac Stellaの株式100%を買収すると同時に、最終的な標的となるSoleras、すなわちSolerasベルギー、Soleras米国、およびソレ江陰およびその子会社を含むすべての生産経営主体の株式100%を間接的に保有することで、非半導体ターゲット事業を拡大する予定だ。

11)江化微:先導企業は着実に発展し、技術と量産は並行して上昇

国内湿式電子化学品の先導企業として、超高純湿式電子化学品生産基地はすでに年産8万トンに達し、主要生産設備とテスト機器はすべて国外から導入され、品質と量を保証し、国内外の半導体、結晶シリコン太陽光、大型液晶メーカーの好ましいサプライヤーである。会社は現在SEMIG 2からG 3級湿式電子化学品の規模量産を実現し、IPO募集プロジェクトが完成して生産を開始した後、G 4級製品の生産を実現し、国内レベルをリードすることが期待されている。2020年6月に完成予定の鎮江新区、四川成眉にある湿式電子化学品プロジェクトが完成した後、同社はG 5級製品の生産を実現し、国際的なリードレベルに達し、国際的な代替をさらに推進することが期待されている。江陰、鎮江、四川の3大基地は力を尽くし、全国の顧客を効果的にカバーし、電子化学品はすでに中電系、京東方、華星、天馬などの主流パネル企業に長年供給され、顧客資源は安定して良質である。

12)中環株式:光起電力の供給が需要に追いつかず、勢いに乗って生産能力を拡大する

CPIAは2020年に国内の太陽光発電需要が35-45 GWにあり、海外のトップの閉鎖と減産により供給が需要に追いつかず、将来の産業チェーンの需要は引き続き増加する見込みで、中環は国内のトップとしてチャンスをつかんで輸出を続け、生産能力を拡大し、自身の競争構造を安定させ、向上させる。中環はダダールホールディングスの世界的な高効率太陽電池、コンポーネント、光起電力システムのリーディングカンパニーであるSunPowerの第2位の株主となり、同社の光起電力単結晶シリコン材料の最新技術とターゲット会社であるN型IBC電池の最新技術を結合し、製品の性能を大幅に向上させ、世界の光起電力産業の発展を推進した。同時に、会社の光起電力単結晶シリコン材料の最新技術と対象会社が知的財産権を持つ畳瓦コンポーネント技術を結合し、製品の転換効率を高め、製造コストを下げ、世界の光起電力発電の平価インターネット接続プロセスを加速させる。窒化シリコンの応用透過率の向上に伴い、コストは徐々に低下し、パワー半導体市場の繁栄を刺激し、関連する上下流産業チェーンは利益を得て、12寸大シリコンチップサプライヤーの先導者として、2019年末に第1陣のM 12シリコン棒を生産し、複数の下流顧客が協力の意向を表明し、会社はすでに2020年の大部分の生産能力を明らかにし、2020年にM 12シリコンチップの出荷量は16 GWに達する見込みで、中環はそれにより多くの市場シェアの増加を獲得する。

13)上海新陽:半導体の持続的発展、生産拡大が目前に迫っている

会社は半導体業界に必要な電子化学品及び関連設備の研究開発設計、生産製造と販売サービスに従事している。技術を主導とし、自主的に革新し、ユーザーに化学材料、補助設備、応用技術と現場サービスを一体化した全体的なソリューションを提供することに力を入れている。2019年10月、同社は6億元を投資して合肥にある第2生産拠点プロジェクトの建設を開始した。主にチッププロセスの重要なプロセス材料の研究開発、生産、販売に用いられる。プロジェクトの第1期投資額は約3億元で、完成後に年間15000トンの超純化学材料製品を生産することが期待され、チップ銅相互接続超高純電気めっき液、チップ高選択比超純洗浄液、チップ高解像度フォトレジスト、チップ級パッケージと集積回路伝統パッケージリードピン表面処理機能性化学材料を含む。2019年第3四半期、同社の売上高は前年同期比16%増加し、超純化学品部分は大幅に増加した。半導体産業の急速な持続的な発展に伴い、フォトレジスト分野のトップ企業の一つとして、現在、同社の生産能力は将来的に供給が需要に追いつかず、生産能力の拡張が目前に迫っている。

14)ウォルトガス:特殊ガスの国産化が必要であり、顧客にワンストップサービスを提供する

当社の製品は普通の工業ガス、電子工業用ガス、電気光源ガス、超高純ガスなど十数シリーズ200品種をカバーし、国内の8インチ以上の集積回路製造メーカーにサービスを提供するカバー率はすでに8割を超え、ユーザーにリードするガス応用一体化ソリューションを提供することに力を入れている。現在、中芯国際、長江ストレージ、華虹宏力、プラックスなどの良質で安定した顧客を持っている。下流の半導体集積回路の景気向上の恩恵を受け、特殊ガスの国産化が必然となり、同社はすでに四フッ化炭素、リソグラフィガス、ヘキサフルオロエタンなど20種類以上の製品の輸入代替を実現していると同時に、ウォルトガスは世界最大のリソグラフィメーカーであるASML社の認証を受けた国内唯一のガス会社でもある。ウォルトガスはすでに特殊ガスの生産製造、貯蔵、検出から応用サービスまでの全プロセスに関わる重要な技術を掌握し、ガス精製、混合、ガスボンベ処理と分析測定などはすでに会社の核心技術となっている。会社の4億5000万人募集プロジェクトが完成し、生産を開始した後、特殊ガスの生産能力は大幅に拡張され、新たな生産能力は以下を含む:高純ゲルマニウム、セレン化水素、リンアルカン、年間充填混合ガス、倉庫経営ヒ素アルカン、エトボラン、塩素ガスなどを販売し、会社の長期的な発展のために基礎を固める。

15)阿石創:スパッタターゲットの新星、持続的に研究開発に力を入れる

スマートフォンと車載カメラの持続的な景気に伴い、蒸着材料の下流需要が旺盛で、会社が生産した電子ビームの蒸発、イオン源と熱蒸着の部品は、製品の範囲が広く、品質が優れ、カスタマイズできるなどの優位性があり、現在、国内の薄膜材料業界の設備が先進的で、技術レベルが最も高く、製品シリーズが最も多元化している先導企業の一つである。スパッタターゲットの新星企業として、光学レンズ、結晶及び光通信業界のめっきに必要な高純度ターゲットを提供し、急速に市場シェアを拡大している。現在、フラットパネルディスプレイの主流技術はTFT-LCDであり、後発はAMOLEDである。阿石創はTFT-LCD顧客にG 4.5からG 8.5までの各世代ライン、異なるサイズ、異なる材料のターゲット製品を提供し、AMOLED顧客にMg、Agなどの蒸発材料を提供し、需要に応じて生産能力を絶えず向上させている。会社は積極的に海外市場を開拓し、研究開発の投入に力を入れ、その応用陰極アークめっき技術は高硬度、高輝度、レジスト抗酸化、脱落せず、色落ちしないなどの優位性があり、多様なターゲット材とバックプレート精密加工技術を備え、海外多国籍企業の独占構造を緩和することが期待されている。